- 生活防衛資金の預け先はどこがおすすめ?

- 生活防衛資金用の銀行口座を用意するならメガバンク?ゆうちょ?ネット銀行?

- 生活防衛資金に債券を活用するのはアリ?

病気や災害、交通事故、失業といったような不測な事態が発生した時に自分や家族を守ってくれるのが生活防衛資金です。

有事の際でも生活水準を落とさずに生活ができるので、いざという時に備えて生活防衛資金を構築しておきたいですね。

とはいえ、「生活防衛資金ってどこに預けたらいいの…?何か気をつけることはある?」といった疑問を抱いている方もいらっしゃるのではないでしょうか。

そこで本記事では、以下のような生活防衛資金の預け先に関する様々な悩みを解決していきます。

・生活防衛資金として満たしておきたい条件は?

・実店舗がある銀行とネット銀行はどっちがいいのか?

・生活防衛資金に債券を活用するのはアリか?

・生活防衛資金用のおすすめの銀行口座は?

本記事を読んでいただければ、適切な生活防衛資金の預け先を探せるようになりますので、ぜひ最後までご覧いただけますと幸いです。

本記事の結論

・生活防衛資金の預け先は「流動性」と「安全性」の条件を満たした普通預金がおすすめ!

・実体店舗がある銀行orネット銀行を選ぶかは「想定する有事のシナリオ」によって変わる

・債券は安全性が高いものの、売却に際して受渡日に3営業日を要するため生活防衛資金としては微妙

・生活防衛資金専用の銀行口座を作成するなら「あおぞら銀行BANK支店」or「UI銀行」がオススメ!

生活防衛資金の預け先は普通預金が最適

生活防衛資金の預け先として最も適しているのは銀行の普通預金です。

理由は生活防衛資金として絶対に外すことができない「流動性」と「安全性」の双方の条件を満たしているから。

- 流動性

- →すぐに換金できるかどうか。

生活防衛資金は自分が有事の事態に陥った際にすぐに引き出せるかどうかといった観点は非常に重要。 - 安全性

- →元本を毀損しないかどうか。

もし、現金が必要になった局面で自身の預けていた資金の元本が目減りしていたら、その資金は精神的に使いにくい。

このような観点から考えると、「流動性」と「安全性」の双方の条件を満たしている銀行の普通預金が生活防衛資金として最も適していると言えます。

普通預金に預けていれば、いざ自分に何か起こった時でもすぐにATMで現金を引き出すことができますし、資金が目減りしていることもありません。

チェックポイント

生活防衛資金は「流動性」と「安全性」の両方の条件を満たした普通預金がおすすめ!

実店舗がある銀行とネット銀行どっちがいい?

生活防衛資金の預け先は銀行の普通預金が適していますが、実体店舗がある銀行とネット銀行のどちらがいいのでしょうか?

この問いに対する答えは「生活防衛資金を引き出す有事の事態をどう想定するか」によって変わります。

例えば、東日本大震災のような生活のインフラが全く機能しなくなるような有事の事態を想定するのであれば、実体店舗がある銀行(メガバンク、ゆうちょ、地銀など)が良いです。

実際に東日本大震災の時、ゆうちょ銀行や地方銀行では身分証があれば一時的にお金を引き出すことは可能だったようです。

一方で、有事の事態を病気や失業等で収入が得られないシナリオを想定するのであれば、ネット銀行でも十分と言えます。

このようなシナリオだと、いざ資金が必要になった時にすぐに引き出せれば問題がないので、コンビニで手数料等も相対的に安く引き出すことができるネット銀行は選択肢として理にかなっています。

個人的には今の時代はキャッシュレス決済も普及しているので、生活の基盤が大きく崩れない限りは災害等の有事の事態でも現金を引き出す可能性は少ないと考えています。

下記の表に生活防衛資金という観点を踏まえて、実店舗型銀行とネット銀行のメリット・デメリットをまとめました。

| 実店舗型銀行 | ネット銀行 | |

|---|---|---|

| メリット | いざという時に頼れる人がいるから安心 | 金利が高い 手数料が安い |

| デメリット | 金利が低い 手数料が高い | ATMなどのシステムがダウンする非常事態ではお金が引き出せない |

ご覧の通り、それぞれのメリット・デメリットはトレードオフの関係になっています。

非常事態に陥った際でも人に頼れる安心感を取るか、銀行に預けている間は少しでも金利をつけたいのかを考えると選びやすくなりますね。

また、他の選択肢としてタンス預金も非常に有効です。

タンス預金は全く金利がつかず、セキュリティ面の不安は否めませんが、いざという時のために少しでも蓄えておくと役に立つ時がくるかもしれません。

災害等で金融システムがダウンした時にお金が引き出せないといったネット銀行のデメリットが気になる方は「ネット銀行+タンス預金」という組み合わせで体制を万全にしておくと良いですね。

とはいえ、タンス預金は盗難のリスクがあるため、やるとしたら少額を推奨します。

また、生活防衛資金用の銀行口座は日常生活用の銀行口座とは別に作成しておく方が良いです。

目的別に銀行口座を分けておかないと、生活防衛資金がいくら貯まっているのかが判別できないですし、いざという時に困る可能性があります。

チェックポイント

生活防衛資金用の口座として、実店舗がある銀行を選ぶかネット銀行を選ぶかは想定する有事のシナリオによって変わる

スポンサーリンク

生活防衛資金に債券はアリ?株や投資信託は避けるべし

生活防衛資金の預け先として普通預金以外の選択肢はどうでしょうか?

「銀行の普通預金は金利も低いし、少しでもお金に働いてもらいたい」と考えている方もいらっしゃると思います。

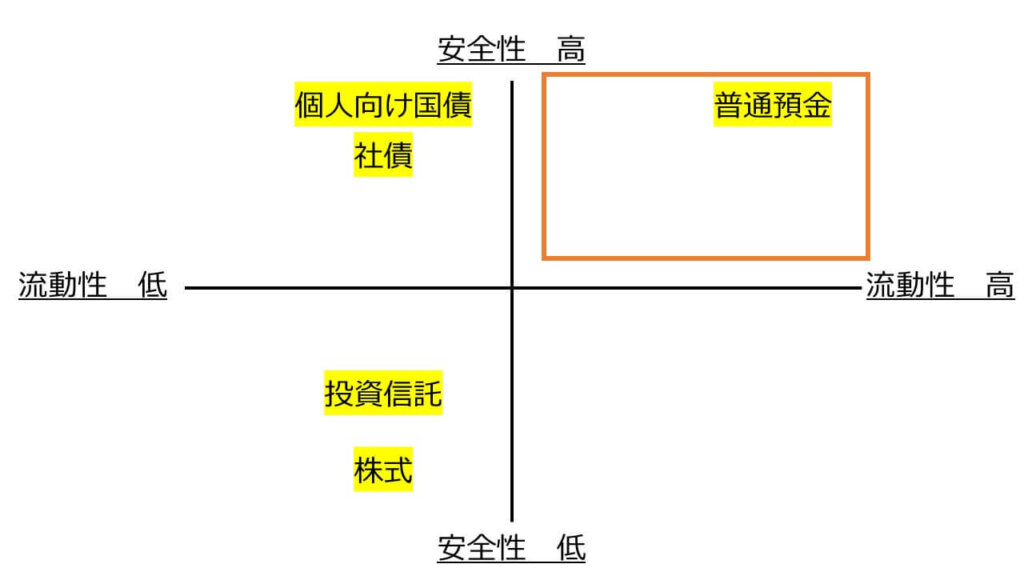

先述の「流動性」と「安全性」の観点から債券、株、投資信託など主要な金融商品をプロットしてみました。

個人向け国債や社債といった債券は安全性は非常に高いものの、売却の受渡日が3営業日かかるので換金性が普通預金に劣るという点で微妙です。

ただし、想定する有事の事態が「緊急ではないけど資金が必要になる場合」であれば、別に債券を生活防衛資金に組み込むことは問題ないと思います。

- 現金として引き出すためには債券の売却注文を発注してから3営業日かかる

- 債券も中途売却する場合は元本を毀損する可能性がある

ということだけ考慮しておきましょう。

一方、株式や投資信託は生活防衛資金としては避けた方が無難です。

株式や投資信託はそもそもリスク資産なので安全性は低いですし、換金性も普通預金と比べると劣ります。

いざ資金が必要となった時に株式市場が下がっている状況だと心理的に引き出しにくくなるのが非常に難点です。

株式や投資信託はリスク資産だと割り切った上で、生活防衛資金とは別に運用することをおすすめします。

生活防衛資金を構築した上で投資を行うと、相場の急落が起きても心に少しゆとりが持てるのでいいですよ!

チェックポイント

生活防衛資金を債券で運用するのは流動性の観点から微妙。株式や投資信託といったリスク資産は生活防衛資金とは切り離して運用しよう。

生活防衛資金を貯める3つのポイント

これから生活防衛資金を構築しようと考えているのであれば、以下の3つのポイントを押さえておきましょう。

- 日常生活用の口座(メイン口座)とは切り離す

- 有事の事態以外は手を出さない

- 目標金額をしっかり定めておく

生活防衛資金の預け先は銀行の普通預金がおすすめと紹介させていただきましたが、普段メインで利用している口座と生活防衛資金は切り離すことが大切です。

日常生活で活用している銀行口座の中に生活防衛資金を混ぜてしまうと、いくら生活防衛資金として貯まっているのかが判別しづらいですし、場合によっては一部を使ってしまうかもしれません。

生活防衛資金用の銀行口座を別に作成することで、しっかりとお金を目的別に管理することができるようになります。

そして、別で作成した生活防衛資金用の銀行口座に貯めたお金は有事の際以外は引き出さないようにしましょう。

何かほしい物を購入するために生活防衛資金用の銀行口座からお金を引き下ろしてしまったら、生活防衛資金として意味を成していないですからね……

また、生活防衛資金の目標金額もしっかり定めておくことが重要です。

生活防衛資金の目標金額は各自が想定する有事のシナリオに応じて生活費の◯ヶ月分と設定するのが一般的です。

例えば、私は20代の独身で、有事のシナリオを失業で想定しているため、生活費(20万円)の6ヶ月分があれば十分だろうと見積もった結果、目標金額は120万円で設定しています。

生活防衛資金の目標金額には正解はありませんので、ご自身でゆっくり考えてみてください。

スポンサーリンク

生活防衛資金の預け先としておすすめのネット銀行!

これから生活防衛資金用の銀行口座を新規で作成されるのであれば、以下のネット銀行がおすすめです。

あおぞら銀行BANK支店

あおぞら銀行BANK支店は関東を中心に実店舗を構えるあおぞら銀行のインターネット専用の銀行サービスです。

最大の魅力はネット銀行の中でも最高水準の普通預金金利0.20%(年率)。

現在のメガバンクの普通預金金利は0.01%なので、その差なんと200倍!

100万円を預けるだけでも年間で1,593円(税引後)の利子がもらえます。

普通預金なのでいざという時はいつでも引き出せますし、預けている間も0.20%の金利がつくのでおすすめです。

╲国内最高水準の普通預金金利0.2%╱

UI銀行

UI銀行は上場企業の東京きらぼしフィナンシャルグループが運営するデジタルバンクです。

UI銀行は普通預金金利が0.10%(年率)、定期預金金利が0.20%(年率)で金利が非常に高いにもかかわらず、首都圏を中心に店舗を構える「きらぼし銀行」で相談することもできます。

また、「UIプラス」といった手数料優遇サービスによってセブン銀行のATM出金手数料や他行宛振込手数料も無料になるので、利便性も非常に高いです。

- 銀行口座だから元本の毀損もないし、必要な時にお金が引き出せる

- いざという時は実店舗を活用できる

- 国内最高水準の高金利

といったように生活防衛資金用の銀行口座として非常に魅力的な条件を満たしています。

口座開設はスマホで簡単に無料でできますので、ぜひ貯蓄用の口座としてご活用ください。

╲国内最高水準の定期預金金利0.2%╱